Vrei un

credit ipotecar?

Ai dobândă fixă de la 5,59% în primii 3 ani, ulterior variabilă, cu o marjă fixă de la 2,39% + IRCC.

Vrei un

card de cumpărături?

Ai 12 rate fără dobândă pentru cumpărăturile mai mari de 300 lei.

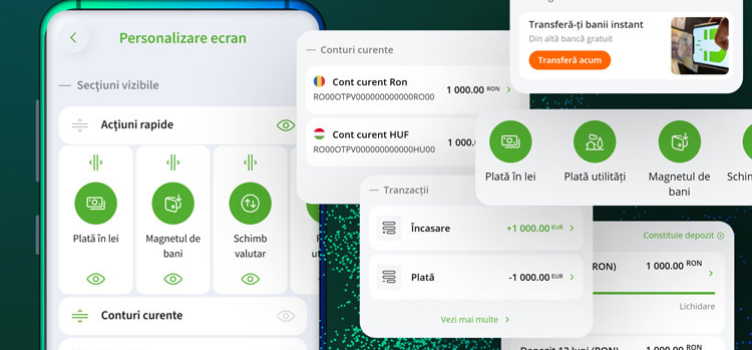

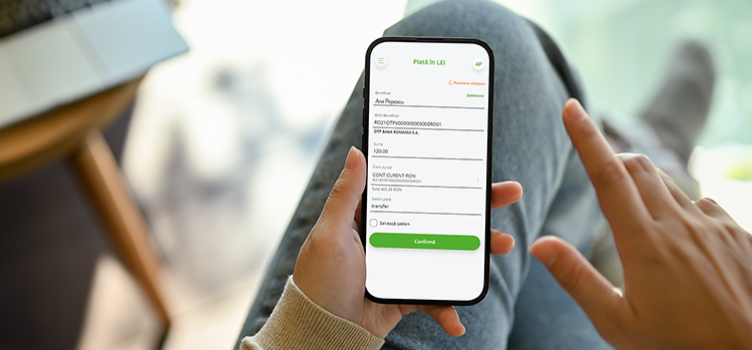

Internet & Mobile Banking: OTPdirekt & SmartBank

Te anunțăm când primști bani în contul tău bancar sau faci plăți.

Vrei să câștigi o mașină

smart EQ fortwo?

Folosește cardul de debit la cumpărături și poți câștiga un smart EQ fortwo sau 15 carduri cadou Altex de 1000 lei fiecare.

Vrei să deschizi un

depozit la termen?

Ai bonus de 0.15% peste dobânda standard pentru depozitele constituite prin Internet sau Mobile Banking.

Sucursale și ATMuri

Vezi lista sucursalelor și ATM-urilor

Vezi ATM-urile cash in (unde poți plăti rata unui credit)

Campanii

IMM și Profesii liberale

Informații utile

- Taxe și comisioane

- Dobânzi depozite

- Licitații

- Cum să îmi resetez parolă statică pentru a putea plăti online cu cardul?

- API Developer Portal

- Codul BIC sau SWIFT: OTPV RO BU XX (pentru transferurile în valută către un cont deschis la OTP Bank)

- Ghid privind schimbarea conturilor

- Informații pentru deponenți privind garantarea depozitelor bancare

Documente utile

- Listă agenți - Bancassurance

- Rapoarte privind performanța și disponibilitatea Interfeței Unice Dedicate (API

- Directiva 2014/65/UE privind Piețele de Instrumente Financiare (MiFID II)

- Drepturile dvs. atunci când efectuați plăți în Europa (pdf) (pdf, 316.82 KB)

- Drepturile dvs. atunci când efectuați plăți în Europa (audio)

- Condiții generale de afaceri Persoane Fizice

- Ghid privind schimbarea conturilor (pdf, 290.6 KB)

- Declarația privind relațiile de grup